1 місяць тому

Спотові біткоїн-ETF втратили $782 млн

Протягом усієї різдвяного тижня спостерігався відтік з BTC ETF, тому інвестори вивели з цих продуктів загалом $782 млн.

За цей час сукупні чисті активи впали приблизно до $113,5 млрд порівняно з піковими значеннями понад $120 млрд на початку грудня, хоча ціна біткоїна цей період майже не змінилася.

#Біткоін #bitcoin #ETF #СпотовіETF #Інвестиції #ВідтікКошів #Криптоінвестиції #РинокКрипто #ФінансовіНовини

Протягом усієї різдвяного тижня спостерігався відтік з BTC ETF, тому інвестори вивели з цих продуктів загалом $782 млн.

За цей час сукупні чисті активи впали приблизно до $113,5 млрд порівняно з піковими значеннями понад $120 млрд на початку грудня, хоча ціна біткоїна цей період майже не змінилася.

#Біткоін #bitcoin #ETF #СпотовіETF #Інвестиції #ВідтікКошів #Криптоінвестиції #РинокКрипто #ФінансовіНовини

2 місяці тому

Обсяг заблокованих активів Ethereum скоротився з $100 млрд до $76 млрд, а комісії мережі впали на 62%

За даними Nansen, за останні 30 днів комісії в мережі Ethereum впали на 62% – значно сильніше, ніж приблизно 22% просідання в Tron, Solana та HyperEVM. Разом з тим загальна заблокована вартість на основному шарі скоротилася до $76 млрд з $100 млрд два місяці тому. Ряд ключових DApps – Pendle, Athena, Morpho та Spark – також втратили частину ліквідності.

Попри це, домінування Ethereum у DeFi залишається незаперечним: мережа утримує близько 68% ринку, тоді як Solana – менше 10%.

Успіхи L2-проєктів компенсують падіння на L1

Активність на другому рівні продовжує зростати, контрастуючи з охолодженням базового шару. Трафік у Base збільшився на 108%, а в Polygon – на 81%. Разом вони демонструють, що екосистема Ethereum ефективно перерозподіляє навантаження за рахунок масштабування через L2.

Додатковим фактором могла стати груднева мережна зміна Fusaka, спрямована на підвищення ефективності rollup-рішень та здешевлення обробки транзакцій.

Ціна ETH реагує на макродані США

На тлі слабких даних ринку праці США Ethereum піднявся до локального максимуму близько $3 400 – найвищої позначки за останні три тижні. Нині ринок очікує можливе зниження ставки ФРС на 0,25%, а трейдери уважно стежать за заявами Джерома Пауелла після засідання Комітету.

Попри зростання ціни, учасники ринку залишаються обережними: активність DEX на Ethereum за тиждень скоротилася до $13,4 млрд з $23,6 млрд місяць тому, а доходи DApps опустилися до мінімуму за п'ять місяців – $12,3 млн.

На ринку деривативів ситуація стабільна. Річна ставка фінансування ф'ючерсів ETH тримається біля 9% – у межах звичного діапазону від 6% до 12%, що свідчить про збалансованість між лонгами та шортами.

Регуляторні сигнали з США

Колишній комісар SEC Пол Аткінс в інтерв'ю FOX Business заявив, що токенізація американських ринків може розпочатися «протягом кількох років». Він підкреслив значні переваги блокчейну – передбачуваність та прозорість – та зазначив, що США слід активно інтегрувати нові технології у власну фінансову систему.

Чи є ризики для ціни ETH?

Комбінація падіння комісій, меншої активності користувачів та зниження TVL створює напружений фон для Ethereum. Однак масштаби зростання L2-платформ, стабільність ф'ючерсного ринку та позиція мережі в DeFi свідчать, що фундаментальна структура поки не демонструє слабких місць.

Ethereum і далі торгується на 32% нижче історичного максимуму, але сукупні показники вказують: зниження навантаження на базовий шар не є критичним, а розвиток L2 відіграє ключову роль у збереженні стійкості екосистеми.

#ethereum #TVL #Комісії #L2 #Base #Polygon #DeFi #ФРС #Токенізація #Nansen

За даними Nansen, за останні 30 днів комісії в мережі Ethereum впали на 62% – значно сильніше, ніж приблизно 22% просідання в Tron, Solana та HyperEVM. Разом з тим загальна заблокована вартість на основному шарі скоротилася до $76 млрд з $100 млрд два місяці тому. Ряд ключових DApps – Pendle, Athena, Morpho та Spark – також втратили частину ліквідності.

Попри це, домінування Ethereum у DeFi залишається незаперечним: мережа утримує близько 68% ринку, тоді як Solana – менше 10%.

Успіхи L2-проєктів компенсують падіння на L1

Активність на другому рівні продовжує зростати, контрастуючи з охолодженням базового шару. Трафік у Base збільшився на 108%, а в Polygon – на 81%. Разом вони демонструють, що екосистема Ethereum ефективно перерозподіляє навантаження за рахунок масштабування через L2.

Додатковим фактором могла стати груднева мережна зміна Fusaka, спрямована на підвищення ефективності rollup-рішень та здешевлення обробки транзакцій.

Ціна ETH реагує на макродані США

На тлі слабких даних ринку праці США Ethereum піднявся до локального максимуму близько $3 400 – найвищої позначки за останні три тижні. Нині ринок очікує можливе зниження ставки ФРС на 0,25%, а трейдери уважно стежать за заявами Джерома Пауелла після засідання Комітету.

Попри зростання ціни, учасники ринку залишаються обережними: активність DEX на Ethereum за тиждень скоротилася до $13,4 млрд з $23,6 млрд місяць тому, а доходи DApps опустилися до мінімуму за п'ять місяців – $12,3 млн.

На ринку деривативів ситуація стабільна. Річна ставка фінансування ф'ючерсів ETH тримається біля 9% – у межах звичного діапазону від 6% до 12%, що свідчить про збалансованість між лонгами та шортами.

Регуляторні сигнали з США

Колишній комісар SEC Пол Аткінс в інтерв'ю FOX Business заявив, що токенізація американських ринків може розпочатися «протягом кількох років». Він підкреслив значні переваги блокчейну – передбачуваність та прозорість – та зазначив, що США слід активно інтегрувати нові технології у власну фінансову систему.

Чи є ризики для ціни ETH?

Комбінація падіння комісій, меншої активності користувачів та зниження TVL створює напружений фон для Ethereum. Однак масштаби зростання L2-платформ, стабільність ф'ючерсного ринку та позиція мережі в DeFi свідчать, що фундаментальна структура поки не демонструє слабких місць.

Ethereum і далі торгується на 32% нижче історичного максимуму, але сукупні показники вказують: зниження навантаження на базовий шар не є критичним, а розвиток L2 відіграє ключову роль у збереженні стійкості екосистеми.

#ethereum #TVL #Комісії #L2 #Base #Polygon #DeFi #ФРС #Токенізація #Nansen

2 місяці тому

Bloomberg: бум цифрових казначейств закінчився провалом

Стратегія DAT-компаній, що копіювали модель Майкла Сейлора – залучати капітал і купувати крипту – дала різке зростання у першій половині року, але потім обвалилася. Акції багатьох фірм обвалилися: медіанне падіння – 43%, окремі компанії втратили до 99% вартості і тепер коштують дешевше за свої криптоактиви.

Головна проблема – токени не приносять доходу, а обслуговувати борги та дивіденди все одно потрібно.

Вперше Strategy допустила можливість продажу BTC, що послаблює ключовий наратив «вічного холда» і створює ризик ланцюгових розпродажів. Одночасно великі DAT починають скуповувати дрібніші, що впали нижче вартості їхніх активів.

#Bloomberg #DAT #МайклСейлор #Казначейства #Криптоактиви #Strategy #Розпродаж

Стратегія DAT-компаній, що копіювали модель Майкла Сейлора – залучати капітал і купувати крипту – дала різке зростання у першій половині року, але потім обвалилася. Акції багатьох фірм обвалилися: медіанне падіння – 43%, окремі компанії втратили до 99% вартості і тепер коштують дешевше за свої криптоактиви.

Головна проблема – токени не приносять доходу, а обслуговувати борги та дивіденди все одно потрібно.

Вперше Strategy допустила можливість продажу BTC, що послаблює ключовий наратив «вічного холда» і створює ризик ланцюгових розпродажів. Одночасно великі DAT починають скуповувати дрібніші, що впали нижче вартості їхніх активів.

#Bloomberg #DAT #МайклСейлор #Казначейства #Криптоактиви #Strategy #Розпродаж

2 місяці тому

Bitget виділила $1,54 млн постраждалим у Гонконзі

Криптобіржа Bitget пожертвувала $1,54 млн сім'ям, які постраждали під час пожежі в Гонконзі — найсерйознішому надзвичайному події такого масштабу за десятиліття.

За даними компанії, $640 000 отримає Yan Chai Hospital для екстреної допомоги та реабілітації постраждалих.

Salvation Army Hong Kong отримає близько $450 000 на тимчасове житло, фінансову підтримку та базові товари для сімей, які втратили домівки.

«Bitget висловлює солідарність із Гонконгом у цей складний момент», — заявили в компанії.

#Bitget #Гонконг #Пожежа #Благодійність #YanChaiHospital #SalvationArmy

Криптобіржа Bitget пожертвувала $1,54 млн сім'ям, які постраждали під час пожежі в Гонконзі — найсерйознішому надзвичайному події такого масштабу за десятиліття.

За даними компанії, $640 000 отримає Yan Chai Hospital для екстреної допомоги та реабілітації постраждалих.

Salvation Army Hong Kong отримає близько $450 000 на тимчасове житло, фінансову підтримку та базові товари для сімей, які втратили домівки.

«Bitget висловлює солідарність із Гонконгом у цей складний момент», — заявили в компанії.

#Bitget #Гонконг #Пожежа #Благодійність #YanChaiHospital #SalvationArmy

2 місяці тому

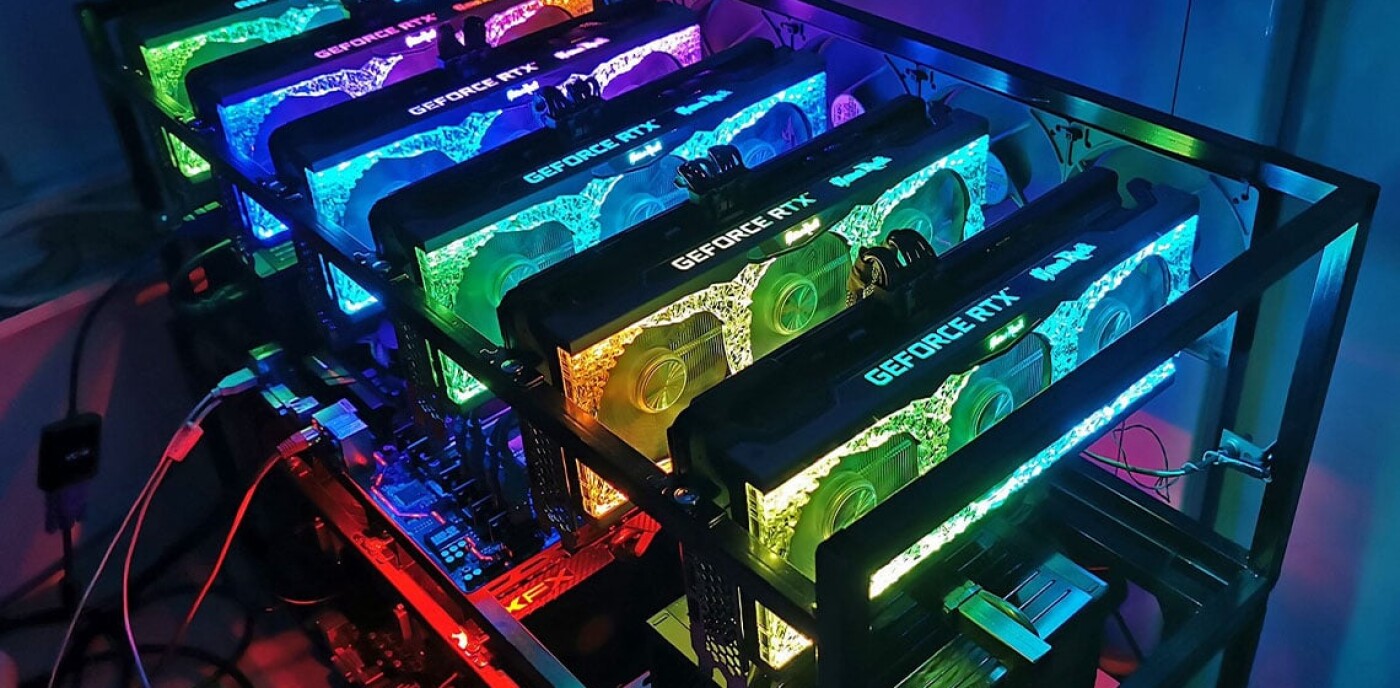

Малайзійська енергокомпанія втратила понад $1 млрд через криптомайнерів

Національна енергокомпанія Малайзії Tenaga Nasional (TNB) повідомила, що з 2020 року нелегальний майнінг криптовалют призвів до втрат понад $1 млрд. За цей період виявлено майже 14 тисяч об'єктів, де електрика використовувалася в обхід лічильників.

Влада зазначає, що обхід обладнання та втручання в електромережі є порушенням закону. У ході спільних операцій TNB та правоохоронних органів було вилучено численні установки для видобутку біткоїнів.

Для боротьби з крадіжками електроенергії компанія створює базу підозрілих об'єктів та встановлює розумні лічильники для відстеження споживання енергії та виявлення маніпуляцій у реальному часі.

#Малайзія #TenagaNasional #Криптомайнінг #Втрати #Енергокрадіжка #Біткоїн

Національна енергокомпанія Малайзії Tenaga Nasional (TNB) повідомила, що з 2020 року нелегальний майнінг криптовалют призвів до втрат понад $1 млрд. За цей період виявлено майже 14 тисяч об'єктів, де електрика використовувалася в обхід лічильників.

Влада зазначає, що обхід обладнання та втручання в електромережі є порушенням закону. У ході спільних операцій TNB та правоохоронних органів було вилучено численні установки для видобутку біткоїнів.

Для боротьби з крадіжками електроенергії компанія створює базу підозрілих об'єктів та встановлює розумні лічильники для відстеження споживання енергії та виявлення маніпуляцій у реальному часі.

#Малайзія #TenagaNasional #Криптомайнінг #Втрати #Енергокрадіжка #Біткоїн

2 місяці тому

Країни Південно-Східної Азії активізують боротьбу з криптошахрайством

Поліція Таїланду заарештувала 9 громадян Азербайджану, п'ятьох – Грузії та одного українця за підозрою в керуванні веб-сайтом, що заманює жертв фейковими інвестиціями в криптовалюту.

Затримання відбулося на тлі зростаючих зусиль Таїланду та інших країн Південно-Східної Азії в боротьбі з криптошахрайством.

США оголосили про формування цільової групи для протидії шахрайствам, пов'язаним із криптовалютами в регіоні Південно-Східної Азії, через які американці втратили понад $9 млрд.

#Криптошахрайство #Таїланд #ПівденноСхіднаАзія #США #ЦільоваГрупа #Арешт

Поліція Таїланду заарештувала 9 громадян Азербайджану, п'ятьох – Грузії та одного українця за підозрою в керуванні веб-сайтом, що заманює жертв фейковими інвестиціями в криптовалюту.

Затримання відбулося на тлі зростаючих зусиль Таїланду та інших країн Південно-Східної Азії в боротьбі з криптошахрайством.

США оголосили про формування цільової групи для протидії шахрайствам, пов'язаним із криптовалютами в регіоні Південно-Східної Азії, через які американці втратили понад $9 млрд.

#Криптошахрайство #Таїланд #ПівденноСхіднаАзія #США #ЦільоваГрупа #Арешт

3 місяці тому

Жовтень став найбезпечнішим місяцем для DeFi

У жовтні збитки від кібератак впали до $18 млн — це мінімум за 2025 рік.

Втрати скоротилися на 85% порівняно з вереснем, за даними PeckShield.

Найбільші атаки торкнулися Garden Finance та Typus Finance.

#DeFi #Кібербезпека #Жовтень2025 #PeckShield #GardenFinance #TypusFinance

У жовтні збитки від кібератак впали до $18 млн — це мінімум за 2025 рік.

Втрати скоротилися на 85% порівняно з вереснем, за даними PeckShield.

Найбільші атаки торкнулися Garden Finance та Typus Finance.

#DeFi #Кібербезпека #Жовтень2025 #PeckShield #GardenFinance #TypusFinance

3 місяці тому

Біткоїн відновлюється після невдалого жовтня

Біткоїн розпочав листопад на рівні $110 100 після найслабшого жовтня з 2018 року.

За жовтень BTC втратив понад 8%, порушивши семирічну серію зростання.

Аналітики очікують відновлення ціни BTC у листопаді до $115 000 за умови стабілізації ринку.

#Біткоїн #Відновлення #Жовтень #Листопад #Аналітика #BTC

Біткоїн розпочав листопад на рівні $110 100 після найслабшого жовтня з 2018 року.

За жовтень BTC втратив понад 8%, порушивши семирічну серію зростання.

Аналітики очікують відновлення ціни BTC у листопаді до $115 000 за умови стабілізації ринку.

#Біткоїн #Відновлення #Жовтень #Листопад #Аналітика #BTC

3 місяці тому

Створювач Bitcoin Сатоші Накамото втратив $4,9 млрд за добу – вартість його 1,1 млн BTC знизилася до $117 млрд

На тлі масштабного розпродажу криптовалют статки таємничого творця біткоїну Сатоші Накамото скоротилися майже на $5 мільярдів за один день.

За даними Arkham Intelligence, оцінна вартість біткоїнів, що приписуються Накамото, знизилася до $117 мільярдів. Ще напередодні ці активи оцінювалися у понад $122 мільярди. При цьому жодна монета з тисяч гаманців, які пов'язують із творцем Bitcoin, не рухалася вже понад 15 років.

Найбільший власник BTC залишається недоторканним

Сатоші Накамото, за оцінками аналітиків, контролює близько 1,1 мільйона BTC – понад 5% усієї емісії криптовалюти. Це робить його найбільшим індивідуальним власником біткоїнів у світі. Для порівняння, компанія MicroStrategy Майкла Сейлора володіє 640 808 BTC, що становить близько 3% пропозиції монет.

Ринок відчув наслідки корекції

Падіння вартості біткоїну стало частиною ширшої ринкової корекції, яка зменшила капіталізацію крипторинку на десятки мільярдів доларів. Попри це, «сплячі» гаманці Накамото залишаються недоторканними. Вважається, що серед усіх втрачених біткоїнів (а це 3-4 мільйони монет) саме його частка – найбільша.

Якщо Сатоші повернеться

Ончейн-дані свідчать, що за всі роки існування Bitcoin жодна монета з гаманців, які приписують Сатоші, не була продана чи переведена. Експерти переконані: якщо колись творець біткоїну повернеться й почне розпродавати свої запаси, це негайно вплине на ринкову ціну й баланс усієї екосистеми.

#СатошіНакамото #bitcoin #Втрати #Корекція #ArkhamIntelligence #MicroStrategy #Крипторинок

На тлі масштабного розпродажу криптовалют статки таємничого творця біткоїну Сатоші Накамото скоротилися майже на $5 мільярдів за один день.

За даними Arkham Intelligence, оцінна вартість біткоїнів, що приписуються Накамото, знизилася до $117 мільярдів. Ще напередодні ці активи оцінювалися у понад $122 мільярди. При цьому жодна монета з тисяч гаманців, які пов'язують із творцем Bitcoin, не рухалася вже понад 15 років.

Найбільший власник BTC залишається недоторканним

Сатоші Накамото, за оцінками аналітиків, контролює близько 1,1 мільйона BTC – понад 5% усієї емісії криптовалюти. Це робить його найбільшим індивідуальним власником біткоїнів у світі. Для порівняння, компанія MicroStrategy Майкла Сейлора володіє 640 808 BTC, що становить близько 3% пропозиції монет.

Ринок відчув наслідки корекції

Падіння вартості біткоїну стало частиною ширшої ринкової корекції, яка зменшила капіталізацію крипторинку на десятки мільярдів доларів. Попри це, «сплячі» гаманці Накамото залишаються недоторканними. Вважається, що серед усіх втрачених біткоїнів (а це 3-4 мільйони монет) саме його частка – найбільша.

Якщо Сатоші повернеться

Ончейн-дані свідчать, що за всі роки існування Bitcoin жодна монета з гаманців, які приписують Сатоші, не була продана чи переведена. Експерти переконані: якщо колись творець біткоїну повернеться й почне розпродавати свої запаси, це негайно вплине на ринкову ціну й баланс усієї екосистеми.

#СатошіНакамото #bitcoin #Втрати #Корекція #ArkhamIntelligence #MicroStrategy #Крипторинок

3 місяці тому

У Німеччині пропонують визнати BTC стратегічним активом

Фракція «Альтернатива для Німеччини» (AfD) внесла до Бундестагу резолюцію із закликом визнати біткоїн стратегічним активом та знизити регуляторний тиск.

AfD попереджає, що без підтримки інновацій Німеччина може втратити лідерство у сфері цифрових активів.

#Німеччина #AfD #Біткоїн #СтратегічнийАктив #Регулювання #Криптовалюта

Фракція «Альтернатива для Німеччини» (AfD) внесла до Бундестагу резолюцію із закликом визнати біткоїн стратегічним активом та знизити регуляторний тиск.

AfD попереджає, що без підтримки інновацій Німеччина може втратити лідерство у сфері цифрових активів.

#Німеччина #AfD #Біткоїн #СтратегічнийАктив #Регулювання #Криптовалюта

3 місяці тому

Павло Дуров представив Cocoon – децентралізовану Мережу ШІ на базі TON

Співзасновник Telegram Павло Дуров оголосив про запуск нового проєкту Cocoon (Confidential Compute Open Network) – децентралізованої мережі штучного інтелекту, побудованої на блокчейні The Open Network (TON). Презентація відбулася під час форуму Blockchain Life 2025 в Абу-Дабі.

Свобода без втрати приватності

Cocoon створений для того, щоб користувачі могли користуватися інструментами ШІ, не передаючи свої особисті дані централізованим сервісам. За словами Дурова, система дозволить власникам відеокарт надавати свої обчислювальні потужності мережі та отримувати за це винагороду в Toncoin – токенах TON.

Дуров підкреслив, що децентралізація штучного інтелекту – це не просто технічне питання, а питання цифрової свободи людини:

«Світ останні 20 років рухається в дивному напрямку – ми поступово втрачаємо свої цифрові свободи», – зазначив він.

Чому централізований ШІ небезпечний

У сфері штучного інтелекту все частіше обговорюють ризики централізованих моделей. Зберігання величезних обсягів даних на серверах окремих компаній робить їх привабливою мішенню для хакерів. Крім того, власники таких систем можуть непомітно змінювати алгоритми або цензурувати інформацію, впливаючи на громадську думку.

Блокчейн як гарантія прозорості

Технологія блокчейну, на якій побудований TON, здатна забезпечити незмінність і перевіряємість даних, що створюються ШІ. Децентралізований реєстр фіксує походження та ланцюжок передачі даних, формуючи доведений цифровий слід, який неможливо підробити.

Таким чином, Cocoon прагне стати платформою, що поєднує приватність, відкритість та справедливий розподіл ресурсів – альтернативою епосі, коли контроль над даними зосереджений у руках небагатьох корпорацій.

#ПавлоДуров #Cocoon #ШІ #TON #Блокчейн #Децентралізація #Telegram #Приватність #Toncoin

Співзасновник Telegram Павло Дуров оголосив про запуск нового проєкту Cocoon (Confidential Compute Open Network) – децентралізованої мережі штучного інтелекту, побудованої на блокчейні The Open Network (TON). Презентація відбулася під час форуму Blockchain Life 2025 в Абу-Дабі.

Свобода без втрати приватності

Cocoon створений для того, щоб користувачі могли користуватися інструментами ШІ, не передаючи свої особисті дані централізованим сервісам. За словами Дурова, система дозволить власникам відеокарт надавати свої обчислювальні потужності мережі та отримувати за це винагороду в Toncoin – токенах TON.

Дуров підкреслив, що децентралізація штучного інтелекту – це не просто технічне питання, а питання цифрової свободи людини:

«Світ останні 20 років рухається в дивному напрямку – ми поступово втрачаємо свої цифрові свободи», – зазначив він.

Чому централізований ШІ небезпечний

У сфері штучного інтелекту все частіше обговорюють ризики централізованих моделей. Зберігання величезних обсягів даних на серверах окремих компаній робить їх привабливою мішенню для хакерів. Крім того, власники таких систем можуть непомітно змінювати алгоритми або цензурувати інформацію, впливаючи на громадську думку.

Блокчейн як гарантія прозорості

Технологія блокчейну, на якій побудований TON, здатна забезпечити незмінність і перевіряємість даних, що створюються ШІ. Децентралізований реєстр фіксує походження та ланцюжок передачі даних, формуючи доведений цифровий слід, який неможливо підробити.

Таким чином, Cocoon прагне стати платформою, що поєднує приватність, відкритість та справедливий розподіл ресурсів – альтернативою епосі, коли контроль над даними зосереджений у руках небагатьох корпорацій.

#ПавлоДуров #Cocoon #ШІ #TON #Блокчейн #Децентралізація #Telegram #Приватність #Toncoin

3 місяці тому

Інвестори знову проявили активність — після того як тижнем раніше через відтік коштів у центрі уваги опинився Bitcoin, наступного тижня він зумів майже повністю компенсувати втрати, залучивши 931 мільйон доларів.

За даними CoinShares, тижнем раніше криптовалютні інвестиційні продукти зафіксували відтік у розмірі 513 мільйонів доларів, тоді як минулого тижня приплив склав 921 мільйон. Це свідчить про помітне пожвавлення на тлі зростання довіри інвесторів — чому сприяли нижчі, ніж очікувалося, показники інфляції в США.

Зокрема, індекс споживчих цін (CPI) за вересень зріс лише на 0,3%, а річна інфляція знизилася до 3% — обидва показники виявилися нижчими за прогнози аналітиків. Це посилило очікування подальшого зниження процентних ставок у США, зазначив директор з досліджень CoinShares Джеймс Баттерфілл.

Що стосується окремих активів, Bitcoin відіграв негативну динаміку попереднього тижня і повернув довіру інвесторів. Водночас Ethereum зафіксував відтік коштів на 169 мільйонів доларів — перший за п'ять тижнів, а приплив капіталу в продукти на базі альткоїнів (зокрема Solana і XRP) уповільнився. Так, приплив у Solana-ETP знизився більш ніж на 81% порівняно з попереднім тижнем.

Варто відзначити, що з моменту початку зниження ставок Федеральною резервною системою США у вересні фонди Bitcoin залучили вже близько 9,4 мільярда доларів. Однак за весь рік обсяг коштів у біткоїн-фондах становить 30,2 мільярда доларів — приблизно на 38% менше, ніж торік, коли показник досяг 41,6 мільярда.

Загалом активи під управлінням криптофондів досягли 229 мільярдів доларів, з яких 48,9 мільярда припали на припливи поточного року. Це вказує на те, що ринок реагує на макроекономічні сигнали та, можливо, перебуває у фазі відновлення довіри.

#Криптоінвестиції #bitcoin #CoinShares #Інфляція #ФРС #ПрипливКоштив #ethereum #solana #XRP #Макроекономіка

За даними CoinShares, тижнем раніше криптовалютні інвестиційні продукти зафіксували відтік у розмірі 513 мільйонів доларів, тоді як минулого тижня приплив склав 921 мільйон. Це свідчить про помітне пожвавлення на тлі зростання довіри інвесторів — чому сприяли нижчі, ніж очікувалося, показники інфляції в США.

Зокрема, індекс споживчих цін (CPI) за вересень зріс лише на 0,3%, а річна інфляція знизилася до 3% — обидва показники виявилися нижчими за прогнози аналітиків. Це посилило очікування подальшого зниження процентних ставок у США, зазначив директор з досліджень CoinShares Джеймс Баттерфілл.

Що стосується окремих активів, Bitcoin відіграв негативну динаміку попереднього тижня і повернув довіру інвесторів. Водночас Ethereum зафіксував відтік коштів на 169 мільйонів доларів — перший за п'ять тижнів, а приплив капіталу в продукти на базі альткоїнів (зокрема Solana і XRP) уповільнився. Так, приплив у Solana-ETP знизився більш ніж на 81% порівняно з попереднім тижнем.

Варто відзначити, що з моменту початку зниження ставок Федеральною резервною системою США у вересні фонди Bitcoin залучили вже близько 9,4 мільярда доларів. Однак за весь рік обсяг коштів у біткоїн-фондах становить 30,2 мільярда доларів — приблизно на 38% менше, ніж торік, коли показник досяг 41,6 мільярда.

Загалом активи під управлінням криптофондів досягли 229 мільярдів доларів, з яких 48,9 мільярда припали на припливи поточного року. Це вказує на те, що ринок реагує на макроекономічні сигнали та, можливо, перебуває у фазі відновлення довіри.

#Криптоінвестиції #bitcoin #CoinShares #Інфляція #ФРС #ПрипливКоштив #ethereum #solana #XRP #Макроекономіка

3 місяці тому

За останні сім років криптопроєкти роздали понад $20 млрд у вигляді ейрдропів, однак більшість із них закінчилися невдало. Згідно з дослідженням аналітика DappRadar Сари Гергелаш від 18 вересня, 88% токенів, отриманих безкоштовно, втратили вартість вже протягом трьох місяців після запуску. Це підкреслює розрив між короткостроковим хайпом і реальною життєздатністю проєктів.

Проблема не в роздачах, а в підході

Як зазначає керівник контенту DappRadar Роберт Хугендорн, успіх ейрдропу визначає не розмір винагороди, а спосіб розподілу токенів. Найкращі приклади — Optimism та інші проєкти, які впровадили поетапні або вибіркові роздачі, щоб уникнути масових продажів.

«Універсальної формули не існує, все залежить від розподілу, відповідності продукту ринку та корисності токена», — підкреслює експерт. Він також додає, що навіть успішна кампанія втрачає ефект, якщо спільнота втрачає інтерес до продукту після запуску.

Ейрдропи мають “відфільтровувати” учасників

З моменту першого ейрдропу Auroracoin у 2014 році ця практика стала звичайною під час “бичачих” ринків. Однак тепер, каже Хугендорн, відбір користувачів має стати точнішим — з урахуванням їхньої ончейн-активності, історії трейдингу та навіть репутації в соціальних мережах.

«Ми спостерігаємо тенденцію до репутаційних моделей: токени розподіляються серед тих, хто дійсно взаємодіє з продуктом. Це знижує частку так званих “фермерів ейрдропів”, які створюють сотні акаунтів заради вигоди», — додає він.

Поганий продукт — гарантований провал

Джексон Денка, CEO платформи Azura, підкреслює: більшість токенів втрачають ціну не через сам механізм роздачі, а через слабкі або нежиттєздатні протоколи, до яких вони належать.

«Жодна фінансова інженерія не врятує актив, у якого немає попиту або доходу. Але якщо продукт розвивається, навіть недосконалий ейрдроп з часом принесе прибуток», — каже він.

Як приклад успішного запуску Денка згадує Hyperliquid, який у листопаді 2024 року провів один з найкращих ейрдропів, відмовившись від участі венчурних фондів і зробивши ставку на реальне залучення спільноти.

Майбутнє ейрдропів — у поступовій ліквідності

Іншою проблемою, за словами Кенні Лі, CEO SecondSwap, є надлишкова ліквідність на старті. Коли токенів у вільному обігу занадто багато, ринок миттєво просідає. Успішні приклади, навпаки, використовують поступове розблокування та винагороди за активність користувачів.

«Стійкість ліквідності важлива за кількість гаманців. Якщо токени довше залишаються в обігу, ціна стабілізується», — пояснює він.

IPO замість безкоштовних токенів

На думку Денки, з часом ейрдропи втратять популярність, поступившись місцем аналогам IPO, коли інвестори купують токени до виходу на відкритий ринок.

«Жоден традиційний бізнес не роздає безкоштовні частки своїм користувачам. Uber, Robinhood чи Facebook цього не робили. Ми ще згадуватимемо ейрдропи як коротку, хайпову епоху крипторинку», — підсумовує він.

#Ейрдроп #Криптовалюта #Токени #DappRadar #РозподілТокенів #Хайп #Ліквідність #IPO #Крипторинок

Проблема не в роздачах, а в підході

Як зазначає керівник контенту DappRadar Роберт Хугендорн, успіх ейрдропу визначає не розмір винагороди, а спосіб розподілу токенів. Найкращі приклади — Optimism та інші проєкти, які впровадили поетапні або вибіркові роздачі, щоб уникнути масових продажів.

«Універсальної формули не існує, все залежить від розподілу, відповідності продукту ринку та корисності токена», — підкреслює експерт. Він також додає, що навіть успішна кампанія втрачає ефект, якщо спільнота втрачає інтерес до продукту після запуску.

Ейрдропи мають “відфільтровувати” учасників

З моменту першого ейрдропу Auroracoin у 2014 році ця практика стала звичайною під час “бичачих” ринків. Однак тепер, каже Хугендорн, відбір користувачів має стати точнішим — з урахуванням їхньої ончейн-активності, історії трейдингу та навіть репутації в соціальних мережах.

«Ми спостерігаємо тенденцію до репутаційних моделей: токени розподіляються серед тих, хто дійсно взаємодіє з продуктом. Це знижує частку так званих “фермерів ейрдропів”, які створюють сотні акаунтів заради вигоди», — додає він.

Поганий продукт — гарантований провал

Джексон Денка, CEO платформи Azura, підкреслює: більшість токенів втрачають ціну не через сам механізм роздачі, а через слабкі або нежиттєздатні протоколи, до яких вони належать.

«Жодна фінансова інженерія не врятує актив, у якого немає попиту або доходу. Але якщо продукт розвивається, навіть недосконалий ейрдроп з часом принесе прибуток», — каже він.

Як приклад успішного запуску Денка згадує Hyperliquid, який у листопаді 2024 року провів один з найкращих ейрдропів, відмовившись від участі венчурних фондів і зробивши ставку на реальне залучення спільноти.

Майбутнє ейрдропів — у поступовій ліквідності

Іншою проблемою, за словами Кенні Лі, CEO SecondSwap, є надлишкова ліквідність на старті. Коли токенів у вільному обігу занадто багато, ринок миттєво просідає. Успішні приклади, навпаки, використовують поступове розблокування та винагороди за активність користувачів.

«Стійкість ліквідності важлива за кількість гаманців. Якщо токени довше залишаються в обігу, ціна стабілізується», — пояснює він.

IPO замість безкоштовних токенів

На думку Денки, з часом ейрдропи втратять популярність, поступившись місцем аналогам IPO, коли інвестори купують токени до виходу на відкритий ринок.

«Жоден традиційний бізнес не роздає безкоштовні частки своїм користувачам. Uber, Robinhood чи Facebook цього не робили. Ми ще згадуватимемо ейрдропи як коротку, хайпову епоху крипторинку», — підсумовує він.

#Ейрдроп #Криптовалюта #Токени #DappRadar #РозподілТокенів #Хайп #Ліквідність #IPO #Крипторинок

4 місяці тому

Після безпрецедентного обвалу крипторинку, який призвів до ліквідації позицій на понад $20 млрд всього за добу, генеральний директор Crypto.com Кріс Маршалек звернувся до регуляторів із закликом розслідувати дії криптобірж.

Заклик перевірити «чесність практик»

У дописі в X Маршалек зазначив, що регулятори мають з’ясувати, чи діяли торгові майданчики добросовісно під час обвалу ринку. На його думку, необхідно перевірити, чи не уповільнювали платформи роботу, чи коректно відображалися ціни активів і чи дотримувалися біржі антиманіпуляційних стандартів.

«Регуляторам варто уважно вивчити ті біржі, де було найбільше ліквідацій. Чи зупиняли вони торги? Чи відповідали котирування ринковим індексам?» — написав він.

Хто втратив найбільше

За даними CoinGlass, лідером за обсягом ліквідацій стала Hyperliquid — понад $10,3 млрд. Далі слідують Bybit із $4,65 млрд та Binance — $2,41 млрд. Менші втрати зафіксовані у OKX ($1,21 млрд), HTX ($362,5 млн) та Gate.io ($264,5 млн).

Binance визнала технічну проблему

Пізніше Binance підтвердила, що на платформі стався «депег» деяких токенів — USDe, BNSOL і WBETH, що викликало примусові ліквідації у частини користувачів. Компанія заявила, що перевіряє постраждалі акаунти та готує компенсаційні заходи.

Користувачі вже повідомляли про збої системи, через які позиції закривалися некоректно. Один трейдер заявив, що біржа повністю ліквідувала його шорт, залишивши відкритим лонг, що призвело до повної втрати коштів.

Співзасновниця Binance Ї Хе публічно вибачилася, визнавши, що платформа не впоралася з навантаженням під час «значних коливань ринку». Вона пообіцала компенсації користувачам, які постраждали через технічні збої, але уточнила, що збитки, спричинені ринковими коливаннями, відшкодовуватися не будуть.

Найбільший обвал в історії

За оцінками аналітика Квінтена Франсуа, теперішній обвал став наймасштабнішим в історії крипторинку. Обсяг ліквідацій у $19,31 млрд перевищив навіть пікові значення під час пандемії COVID-19 ($1,2 млрд) та краху FTX ($1,6 млрд).

Політичний фон

Різке падіння ринку збіглося із заявою президента США Дональда Трампа про введення 100% мит на всі китайські імпортні товари з 1 листопада. Це стало відповіддю на рішення Китаю обмежити експорт рідкісноземельних металів, які використовуються при виробництві мікрочіпів.

Пекін пояснив, що будь-який продукт із вмістом понад 0,1% китайських рідкісноземельних металів тепер вимагатиме експортної ліцензії. Трамп назвав таку політику «моральним ганьбою» і погрожував скасувати зустріч із Сі Цзіньпіном на саміті APEC.

#ОбвалРинку #Ліквідації #Криптобіржі #Регулювання #Binance #Hyperliquid #Трамп #Китай #Мита #Компенсації

Заклик перевірити «чесність практик»

У дописі в X Маршалек зазначив, що регулятори мають з’ясувати, чи діяли торгові майданчики добросовісно під час обвалу ринку. На його думку, необхідно перевірити, чи не уповільнювали платформи роботу, чи коректно відображалися ціни активів і чи дотримувалися біржі антиманіпуляційних стандартів.

«Регуляторам варто уважно вивчити ті біржі, де було найбільше ліквідацій. Чи зупиняли вони торги? Чи відповідали котирування ринковим індексам?» — написав він.

Хто втратив найбільше

За даними CoinGlass, лідером за обсягом ліквідацій стала Hyperliquid — понад $10,3 млрд. Далі слідують Bybit із $4,65 млрд та Binance — $2,41 млрд. Менші втрати зафіксовані у OKX ($1,21 млрд), HTX ($362,5 млн) та Gate.io ($264,5 млн).

Binance визнала технічну проблему

Пізніше Binance підтвердила, що на платформі стався «депег» деяких токенів — USDe, BNSOL і WBETH, що викликало примусові ліквідації у частини користувачів. Компанія заявила, що перевіряє постраждалі акаунти та готує компенсаційні заходи.

Користувачі вже повідомляли про збої системи, через які позиції закривалися некоректно. Один трейдер заявив, що біржа повністю ліквідувала його шорт, залишивши відкритим лонг, що призвело до повної втрати коштів.

Співзасновниця Binance Ї Хе публічно вибачилася, визнавши, що платформа не впоралася з навантаженням під час «значних коливань ринку». Вона пообіцала компенсації користувачам, які постраждали через технічні збої, але уточнила, що збитки, спричинені ринковими коливаннями, відшкодовуватися не будуть.

Найбільший обвал в історії

За оцінками аналітика Квінтена Франсуа, теперішній обвал став наймасштабнішим в історії крипторинку. Обсяг ліквідацій у $19,31 млрд перевищив навіть пікові значення під час пандемії COVID-19 ($1,2 млрд) та краху FTX ($1,6 млрд).

Політичний фон

Різке падіння ринку збіглося із заявою президента США Дональда Трампа про введення 100% мит на всі китайські імпортні товари з 1 листопада. Це стало відповіддю на рішення Китаю обмежити експорт рідкісноземельних металів, які використовуються при виробництві мікрочіпів.

Пекін пояснив, що будь-який продукт із вмістом понад 0,1% китайських рідкісноземельних металів тепер вимагатиме експортної ліцензії. Трамп назвав таку політику «моральним ганьбою» і погрожував скасувати зустріч із Сі Цзіньпіном на саміті APEC.

#ОбвалРинку #Ліквідації #Криптобіржі #Регулювання #Binance #Hyperliquid #Трамп #Китай #Мита #Компенсації

4 місяці тому

У вересні 2025 року ринок цифрових активів знову опинився під тиском зловмисників. За даними аналітиків PeckShield, користувачі та проекти Web3 втратили щонайменше $127,1 млн через атаки на смарт-контракти, протоколи та цільові фішингові кампанії. Загалом зафіксовано близько 20 великих інцидентів.

Менше, ніж у серпні, але проблеми залишаються

Незважаючи на зниження загальних втрат на 22% порівняно з серпнем (тоді хакери вивели $163 млн), ситуація з безпекою в екосистемі залишається напруженою. Зловмисники активно використовують вразливості в інфраструктурі DeFi та Web3, а також цілеспрямовано атакують користувачів.

Головні удари: UXLINK та SwissBorg

Найбільшим став злам UXLINK – соціальної платформи Web3. 22 вересня атакуючий скористався вразливістю мультипідписного гаманця, створив мільярди підроблених токенів, обвалив їхню ціну та швидко конвертував активи в Ethereum та інші монети. Втрати – близько $44 млн.

Другий за масштабами інцидент стався зі швейцарською платформою SwissBorg – втрачено приблизно $41,5 млн. Причиною стала інтеграція зі стейкінг-провайдером Kiln: хакери змогли маніпулювати API-з'єднанням, яке використовувалося в Solana Earn.

Фішинг, кросчейн та нові ризики

Фішингові атаки, які протягом року залишаються однією з головних загроз, цього разу вдарили по Venus Protocol. Проект втратив близько $13,5 млн, частину коштів вдалося повернути.

Інші гучні випадки: злам Yala (мінус $7,6 млн) та атака на GriffAI, що призвела до втрат у $3 млн. Особливо вразливими залишаються кросчейн-платформи та сервіси, що інтегрують штучний інтелект.

2025 рік – один з найскладніших для безпеки Web3

Вересневі інциденти лише доповнюють складну картину року. У лютому стався рекордний злам Bybit на $1,46 млрд, тоді ж постраждав Infini Protocol із втратою $50 млн за одну транзакцію. У липні політично мотивована атака на іранську біржу Nobitex призвела до втрати $90 млн.

Частота та масштаб атак показують: попри розвиток кіберзахисту, в Web3 залишається безліч слабких місць. Аналітики наголошують, що індустрії необхідні зріліші механізми безпеки, щоб захистити інвесторів та уникнути подальших мільйонних втрат.

#Кібербезпека #ХакерськіАтаки #Web3 #DeFi #Фішинг #PeckShield #UXLINK #SwissBorg #Криптобезпека #Вересень2025

Менше, ніж у серпні, але проблеми залишаються

Незважаючи на зниження загальних втрат на 22% порівняно з серпнем (тоді хакери вивели $163 млн), ситуація з безпекою в екосистемі залишається напруженою. Зловмисники активно використовують вразливості в інфраструктурі DeFi та Web3, а також цілеспрямовано атакують користувачів.

Головні удари: UXLINK та SwissBorg

Найбільшим став злам UXLINK – соціальної платформи Web3. 22 вересня атакуючий скористався вразливістю мультипідписного гаманця, створив мільярди підроблених токенів, обвалив їхню ціну та швидко конвертував активи в Ethereum та інші монети. Втрати – близько $44 млн.

Другий за масштабами інцидент стався зі швейцарською платформою SwissBorg – втрачено приблизно $41,5 млн. Причиною стала інтеграція зі стейкінг-провайдером Kiln: хакери змогли маніпулювати API-з'єднанням, яке використовувалося в Solana Earn.

Фішинг, кросчейн та нові ризики

Фішингові атаки, які протягом року залишаються однією з головних загроз, цього разу вдарили по Venus Protocol. Проект втратив близько $13,5 млн, частину коштів вдалося повернути.

Інші гучні випадки: злам Yala (мінус $7,6 млн) та атака на GriffAI, що призвела до втрат у $3 млн. Особливо вразливими залишаються кросчейн-платформи та сервіси, що інтегрують штучний інтелект.

2025 рік – один з найскладніших для безпеки Web3

Вересневі інциденти лише доповнюють складну картину року. У лютому стався рекордний злам Bybit на $1,46 млрд, тоді ж постраждав Infini Protocol із втратою $50 млн за одну транзакцію. У липні політично мотивована атака на іранську біржу Nobitex призвела до втрати $90 млн.

Частота та масштаб атак показують: попри розвиток кіберзахисту, в Web3 залишається безліч слабких місць. Аналітики наголошують, що індустрії необхідні зріліші механізми безпеки, щоб захистити інвесторів та уникнути подальших мільйонних втрат.

#Кібербезпека #ХакерськіАтаки #Web3 #DeFi #Фішинг #PeckShield #UXLINK #SwissBorg #Криптобезпека #Вересень2025

Рекламодавець

Local

4 місяці тому